Налогообложение заработной платы в России включает несколько обязательных платежей. Рассмотрим порядок расчета основных налогов и взносов.

Содержание

Основные налоги и взносы с зарплаты

| Вид платежа | Плательщик | Ставка |

| НДФЛ | Сотрудник | 13-15% |

| Пенсионное страхование | Работодатель | 22% |

| Медицинское страхование | Работодатель | 5.1% |

| Социальное страхование | Работодатель | 2.9% |

Расчет НДФЛ

Стандартные налоговые вычеты

- На ребенка: 1 400 - 3 000 руб. в месяц

- На инвалида: 500 - 3 000 руб. в месяц

- Иные вычеты (лечение, обучение, покупка жилья)

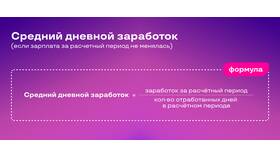

Формула расчета НДФЛ

(Начисленная зарплата - Налоговые вычеты) × 13% = Сумма НДФЛ

Пример расчета

- Оклад: 50 000 руб.

- Вычет на 1 ребенка: 1 400 руб.

- Налоговая база: 50 000 - 1 400 = 48 600 руб.

- НДФЛ: 48 600 × 13% = 6 318 руб.

- Зарплата к выплате: 50 000 - 6 318 = 43 682 руб.

Расчет страховых взносов

| Вид взноса | База начисления | Лимит базы | Ставка сверх лимита |

| Пенсионные | Вся сумма выплат | 1 917 000 руб. в год | 10% |

| Медицинские | Вся сумма выплат | Без лимита | 5.1% |

| Социальные | Вся сумма выплат | 966 000 руб. в год | 0% |

Пример расчета взносов

- Зарплата: 50 000 руб.

- Пенсионные: 50 000 × 22% = 11 000 руб.

- Медицинские: 50 000 × 5.1% = 2 550 руб.

- Социальные: 50 000 × 2.9% = 1 450 руб.

- Общая сумма взносов: 15 000 руб.

Особые случаи налогообложения

Нерезиденты РФ

- Ставка НДФЛ: 15-30%

- Нет права на налоговые вычеты

- Взносы уплачиваются по стандартным ставкам

Высокодоходные работники

- При превышении лимитов меняются ставки взносов

- Дополнительные налоги для доходов свыше 5 млн руб. в год

Важно:

Все расчеты должны производиться в соответствии с Налоговым кодексом РФ. Работодатель обязан своевременно перечислять налоги и взносы, а также предоставлять соответствующую отчетность в налоговые органы и фонды.